相続の相談でいちばん多い失敗は、

「税理士に行ったら登記の話ができず、司法書士に行ったら税金が分からない」ことです。

生前の相続対策(遺言書作成)

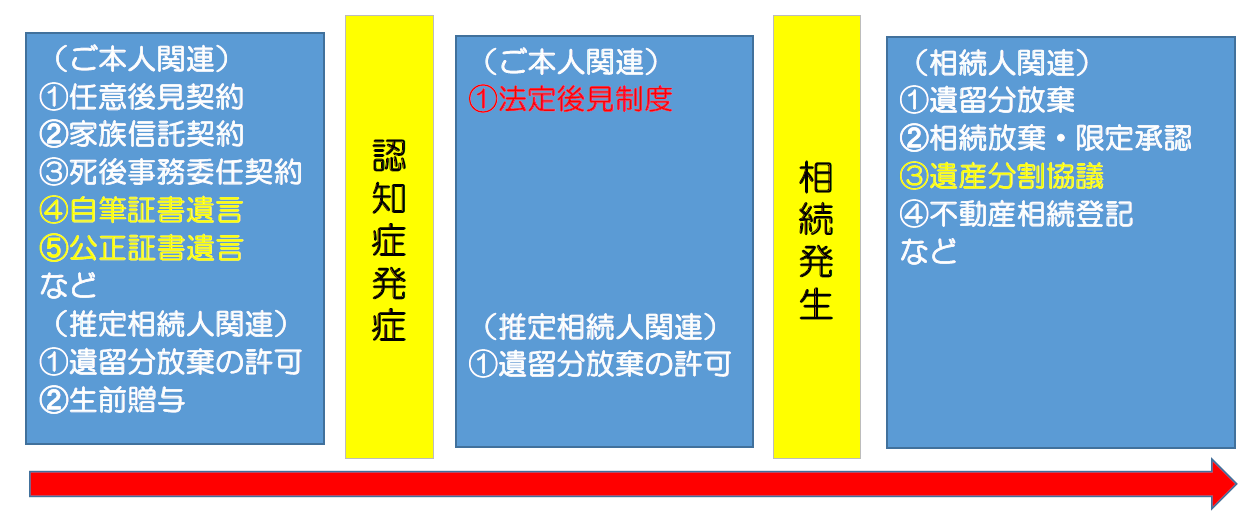

最近の相談者の年齢と希望するサービスの内容について、いろいろと考えることがあります。ライフステージごとに、できること・しなければならないことをまとめてみました。そして、遺言書を積極的に考える理由についても解説しています。

目次

1.早めの遺言書作成(健康年齢と認知症)

2.遺言書を作成する意味

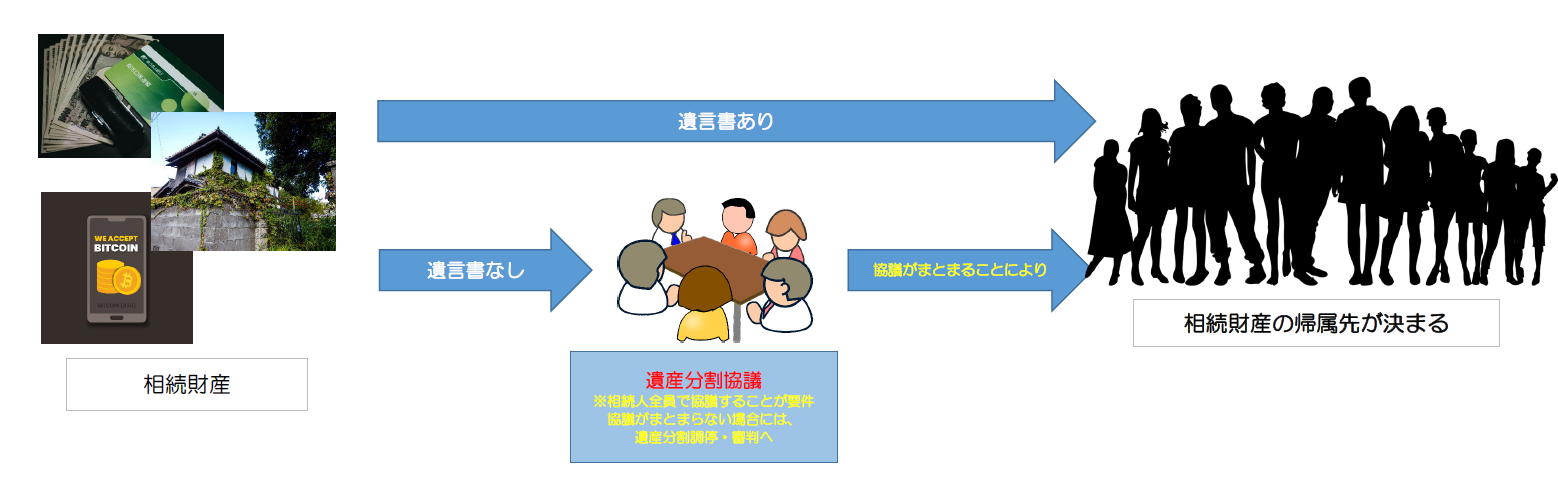

3.相続財産が相続人に帰属するタイミング

3-1.遺言書がある場合

3-2.遺言書がない場合

4.遺産分割協議でもめてしまうことも

5.まとめ

1.早めの遺言書作成(健康年齢と認知症)

早めに遺言書を作成することのメリット

遺言書は、健康な状態で作成することが望ましいです。一度病気になってしまうと、判断力が低下したり、医療処置によって精神状態が変化する可能性があります。早めに遺言書を作成することで、自分の望む財産分配方法を明確にし、遺言執行者の指名や葬儀の方法なども記載することができます。

ご高齢の相談者様の中には、遺言書の手続きについて説明すると「そんなに大変なら、考えます。」と言って、相談を打ち切られる場合がよくありますが、健康で元気である間に、遺言書を作成することが重要になってきます。

また、遺産分割に関するトラブルは、遺言書がない場合、法律上の相続人の割合に従って分割されますが、これが家族や親族間での紛争を引き起こすことがあります。早めに遺言書を作成することで、財産の帰属先が宙に浮くことを未然に防ぐことができます。相続人間の争いについては、遺言書があってもなくても、起こるときは起こりますし、起こらないときは起こりません。家族間のコミュニケーションや、相続発生後の手続きの煩雑さなどから見ても、遺言書があるおかげで、ずいぶん軽く済んだケースを多く見てきました。

※ご本人の状態により、使える法律行為や制度が異なる点にもご注意ください。特に認知症発症後は、法定後見制度一択になります。

2.遺言書を作成する意味

遺言書を作成することで、家族や親族間でのトラブルを防ぐこともできます。遺言書がない場合、相続財産は法定相続分に従って、それぞれの相続人の持ち分となりますが、不動産のように物理的に分けられないものも存在します。不動産を取得したがために、現金が手に入らず生活に困窮する相続人が発生したのでは、具合が悪いことになってしまいます。

また、相続関係が複雑で、専門家に調査を依頼しなければわからないケースも何度も見てきました。

そこで、遺言書を書いておくことで、相続財産の帰属先を相続発生時に決めることができます。

3.相続財産が相続人に帰属するタイミング

3-1.遺言書がある場合

遺言者(亡くなった方)の遺志に従って、財産の帰属先が決定します。

3-2.遺言書がない場合

相続人全員で遺産分割協議を行い、遺産分割協議書を取りまとめることで、相続財産の帰属先が決まります。つまり、遺産分割協議がまとまるまでは、法定相続分での状態になってしまうということです。

※遺留分の問題があるから遺言書は進めないという方もいらっしゃるようですが、相続発生時の相続財産の帰属先は一端は決まる点がメリットだと考えますので、アイリスでは遺言書の作成についてお勧めをしております。

4.遺産分割協議でもめてしまうことも

遺言書がなく亡くなられた被相続人の相続人全員で遺産分割協議をする場合、もめるケースがあります。一旦もめてしまうとなかなか遺産分割協議がまとまらなくなります。

こうなった場合には、遺産分割調停を家庭裁判所に申し立てることになります。それでもまとまらない場合には、家庭裁判所による審判で遺産分割を決定することとなります。

ここまで行ってしまいますと、家族関係は完全に悪くなってしまいます。一度悪くなった家族関係は、もう元には戻らないでしょう。このようなことからも、遺言書作成の意義は、とても大きいと考えます。

5.まとめ

最後に、遺言書は遺言者の意志を尊重するものであるため、遺言者自身が最も納得できる内容を記載することが大切です。しかし、遺言書が法律に反する内容を含んでいる場合などは、遺言書は無効となることがあります。遺言書を作成する際には、法律に基づいた内容であるかどうか専門家に相談し、確認するようにしましょう。

アイリスからのご提案、健康年齢を考慮して「70歳を過ぎれば、遺言書の検討を」です。

「アイリスDEいい相続」の無料相談会(予約制で随時受付)にて、遺言書作成サポートにも対応しております。また、相続税対策につきましては、「相続法律・税務無料相談会」(毎月1回開催)をご案内しております。ぜひ、ご活用ください。

最新のブログ記事

【第5回】 繰り返しが記憶を支える ― 回すスケジュールの立て方

司法書士試験において、記憶の定着は"時間"ではなく"回数"で決まります。

どれだけ時間をかけても、思い出す訓練をしなければ記憶は長続きしません。

本記事では、年明けから直前期にかけて「一週間で全科目を回す」ためのスケジュール設計と、朝夜の使い分け、復習タイミングの最適化方法を詳しく解説します。

橋本式「回す学習法」を形にする最終ステップです。

香川県でも「うちは大丈夫」と思っていたご家庭が、

遺言書がないことで手続停止や家族対立に発展するケースは珍しくありません。

Q. 坂出・宇多津みんなの子ども大食堂とは?

→ 坂出市・宇多津町の子ども食堂が連携して開催する地域イベントです。