相続の相談でいちばん多い失敗は、

「税理士に行ったら登記の話ができず、司法書士に行ったら税金が分からない」ことです。

(備忘録)独立行政法人 住宅金融支援機構の抵当権抹消について

昨年、一度、地元の金融機関からの依頼で「独立行政法人 住宅金融支援機構」の抵当権抹消登記の依頼があったのですが、県外から当該記事を見て問い合わせがあり、前回の抵当権抹消と少し異なる内容でしたので記録しておきたいと思います。

目次

1.令和5年に受けた住宅金融支援機構の抵当権抹消

2.今回、問い合わせがあった住宅金融支援機構の抵当権抹消

3.まとめ

1.令和5年に受けた住宅金融支援機構の抵当権抹消

(前提の状況)

もともと、地元金融機関が3分の2、住宅金融支援機構の融資が3分の1であり、それぞれ独立した抵当権が2つある状態でした。抵当権抹消の対象は、地元金融機関の抵当権と住宅金融支援機構の抵当権、2つの抹消依頼でした。

当然ですが、「解除証書」「委任状」は、地元金融機関のものと住宅金融支援機構のものの2種類ありました。その中の住宅金融支援機構の依頼主である方のお名前の肩書が「代理人」となっており、住宅金融支援機構の理事長の名前とも異なる方でしたので、代表者の名前と代表理事の肩書を申請データに入れ申請したところ、補正が入り、肩書「代理人」、氏名は解除証書と委任状に記載のある名前を記載するように指導がありました。

2.今回、問い合わせがあった住宅金融支援機構の抵当権抹消

今回県外からの問い合わせは、住宅金融支援機構が100%融資し、その窓口(取扱店)が地元の金融機関といった構成になっていました。令和5年に受けた抵当権抹消とは少し条件が異なっています。つまり、本来であれば、抵当権者である「住宅金融支援機構」からの「解除証書」「委任状」となるはずが、取扱店の地元金融機関の代表印しかない「解除証書」と「委任状」だったという内容でした。

私が連絡を差し上げたときには、管轄法務局に連絡した後だったそうですが、やはり抵当権者である住宅金融支援機構の押印がある「解除証書」と「委任状」でなければだめということだったそうです。

3.まとめ

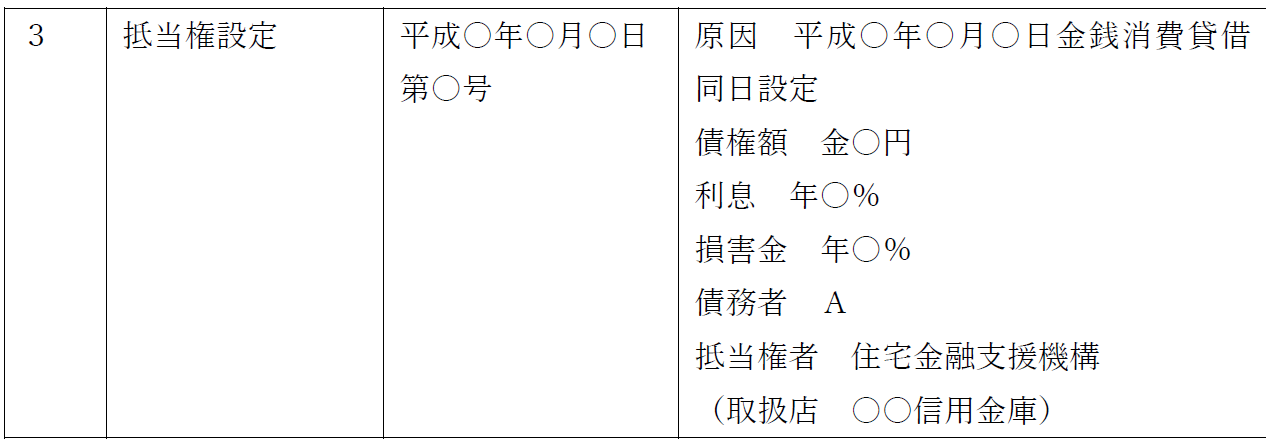

それでは、令和5年に私が抹消する前の抵当権の登記簿の記載は、以下の通りでした。

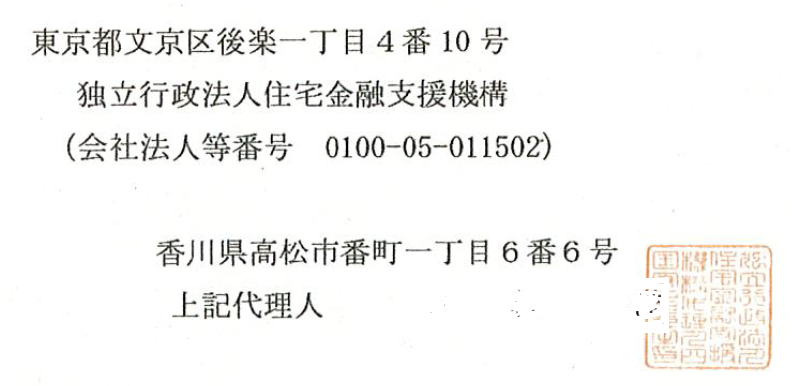

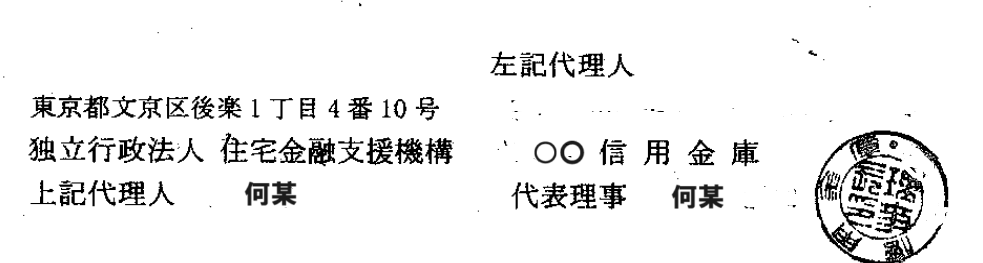

そして、私が住宅金融支援機構から預かった「解除証書」と「委任状」にあった記載については、以下の通りでした。(画像)

しかし、今回問い合わせがあった住宅金融支援機構の登記簿の記載は、上記と全く同じでしたが、「解除証書」「委任状」の記載は以下の通りでした。(画像)

取扱店の金融機関は抵当権者ではないので、これでは、登記は受け付けてもらえません。

画像の記載では、取扱店である信用金庫の解除の意思はしていますが、抵当権者である住宅金融支援機構の解除の意思は、押印がないため表示されていません。

この点が前回の申請の書類と大きく異なる点です。

このように、抵当権の抹消にも、権利者の解除の意思表示がなければ登記申請の書類としては不適切です。「解除証書」「委任状」に記載されている名称とその代表の氏名、そして名称の法人の印鑑の押印により、解除の意思表示を確認します。ですので、住宅金融支援機構の押印がなければ、法務局側では、解除の意思表示とは見ていただけませんので注意が必要です。

最新のブログ記事

ここまでの記事で、

「認知症になると家が凍結される」

「空き家と義務化がその家を爆弾に変える」

という現実をお伝えしてきました。

では、どうすれば防げるのか。

結論は明確で、認知症になる前に、不動産の出口を"法律で"作るしかありません。

そのための三大手段が、遺言・任意後見・家族信託です。

ただし、この3つは万能ではなく、不動産の種類によって使い分けなければ逆に失敗します。

「親が施設に入ったから、実家はとりあえず空き家のまま」

この判断が、将来の相続を取り返しのつかない地獄に変えているケースが後を絶ちません。

なぜなら、空き家 → 認知症 → 売れない → 登記できないという流れが一度始まると、家は"資産"ではなく負債化するからです。

結論から言えば、空き家になる前にしか不動産は救えません。

相続登記が義務化されたことで、「相続しないまま放置していた家」は、もはやグレーではなく法律違反になり得る時代に入りました。

しかし現場では、親が認知症で"登記したくてもできない"家が急増しています。

結論から言えば、認知症 × 義務化 × 不動産が重なると、家は「資産」から**"法的爆弾"**に変わります。

この記事では、その仕組みと回避策を司法書士の視点で解説します。