相続の相談でいちばん多い失敗は、

「税理士に行ったら登記の話ができず、司法書士に行ったら税金が分からない」ことです。

【第5回】事業承継で株式を贈与するときに知っておくべき3つの税務ポイント

中小企業の事業承継において最も重要な資産が「株式」です。会社の経営権をスムーズに移すためには、自社株の贈与や譲渡をどう扱うかが鍵になります。しかし、株式の贈与には相続税とは異なる"贈与税"の高い壁が立ちはだかります。

この記事では、自社株式を子や後継者に贈与する際に注意すべき**税務上の3つのポイント(評価・時期・特例)**を解説しながら、節税しつつ確実に承継を進めるための実践的な対策を紹介します。

【目次】

- なぜ株式の贈与が事業承継のカギになるのか

- 株式を贈与する際の3つの税務ポイント

2-1. 株式の評価方法(類似業種比準・純資産価額)

2-2. 贈与のタイミングとその影響

2-3. 事業承継税制(特例贈与)の活用 - よくある失敗事例とその回避策

- 贈与と信託、どちらを選ぶ?比較と検討

- まとめ:税務戦略を組み立ててスムーズな承継を

- 【無料相談受付中】自社株の評価と贈与のタイミングを診断します

1. なぜ株式の贈与が事業承継のカギになるのか

中小企業の経営権は、ほとんどの場合「株式(=持株)」によって決まります。たとえ社長の座を引き継いでも、議決権の過半数を持っていなければ実質的な経営権は継承されないため、株式の移転は事業承継において最重要ポイントとなります。

このときに問題になるのが、株式贈与にかかる税金。時価評価された株式を子に贈与すると、多額の贈与税が課され、せっかくの承継が頓挫するケースもあります。

2. 株式を贈与する際の3つの税務ポイント

2-1. 株式の評価方法(類似業種比準・純資産価額)

株式の評価は、非上場会社では相続税評価額を使って算出されます。評価方法は主に以下の2つ:

- 類似業種比準価額方式:上場企業の株価や配当・利益等を基に評価する方法。利益が出ている会社は高評価になる傾向。

- 純資産価額方式:会社の帳簿上の資産・負債をもとに評価する方法。内部留保が多いと評価が高くなる。

どちらで評価するかで金額が大きく異なります。状況に応じた評価選定が節税の第一歩です。

2-2. 贈与のタイミングとその影響

同じ株式を贈与するにしても、「いつ贈与するか」で評価額が大きく変わります。

- 決算期直後(利益が確定した直後)は評価が高くなる

- 業績が悪化しているタイミングでは評価が下がる可能性あり

- 将来的にM&Aや上場の可能性があると、今のうちに贈与する方が得

つまり、タイミングの選定=評価額の調整にもつながり、贈与税の節税が可能となります。

2-3. 事業承継税制(特例贈与)の活用

平成30年度税制改正により、**事業承継税制の特例措置(2027年12月末までの期限付き)**が創設され、一定条件を満たせば贈与税の納税が猶予されます。主な条件は以下の通り:

- 中小企業であること(資本金・従業員数などに制限あり)

- 贈与者が先代経営者、受贈者が後継者であること

- 事前に「認定承継計画」を提出していること

- 贈与後も一定期間、会社を継続し雇用を維持すること

贈与税の100%納税猶予+将来的な免除もあり得るため、使わない手はありません。

3. よくある失敗事例とその回避策

【失敗例】

「株式を子に贈与しようと思い、税理士に評価を依頼したが、すでに業績が好調な年の決算が確定しており、評価額が跳ね上がってしまった。」

【回避策】

→ 評価のタイミングは"決算前"に検討すべき。定期的に評価額の試算を行い、最適な贈与時期を見極める必要があります。

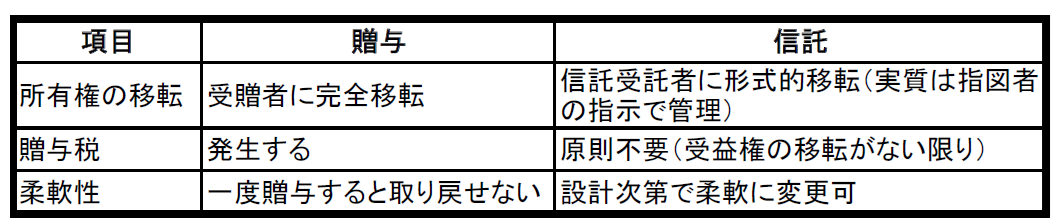

4. 贈与と信託、どちらを選ぶ?比較と検討

最近では「株式信託(家族信託)」を使った承継も注目されています。

状況によってどちらが有利かは異なりますので、贈与と信託のハイブリッド設計も視野に入れると良いでしょう。

5. まとめ:税務戦略を組み立ててスムーズな承継を

株式の贈与は、単なる形式的な手続きではなく、評価・時期・税制の活用という三位一体の戦略が必要です。

しかも税務上のリスクや失敗事例も多いため、専門家による事前のシミュレーションと実行支援が不可欠です。

「経営を継がせたいけど、贈与税が心配…」という方は、今すぐに対策を検討し始めましょう。

【無料相談受付中】

\自社株を贈与する前に、必ず知っておきたい税務戦略/

事業承継において、最も誤解が多く、最も税金がかかるのが「株式の贈与」です。

評価方法・贈与のタイミング・特例制度の可否など、事前の確認で何百万円も違ってくるケースもあります。

アイリスでは、相続全般にわたるご相談を受け付けております。

相談は無料ですので、お気軽にお問い合わせください。

※ノウハウを教えてほしいという相談にはお答えできません。

アイリス国際司法書士・行政書士事務所

司法書士・行政書士 橋本大輔

▶ 電話:087-873-2653

▶ メール:irisjs2021@gmail.com

▶ お問い合わせフォーム:[https://www.irisjs2021.com/]

最新のブログ記事

【2026年版】香川県で相続登記に悩んだら|司法書士に相談すべきケースと無料相談の活用法

相続登記は「すべてを自分でやる必要はありません」。

香川県でも、内容によっては自分で可能なケースと、専門家に任せた方が早く・確実なケースがあります。

大切なのは、無理をせず、正しいタイミングで相談することです。

【2026年版】香川県の相続登記|市町村別の注意点と相談先を司法書士が解説

相続登記の制度は全国共通ですが、実務上の注意点は市町村ごとに異なります。

香川県でも、市街地・郊外・農村部で不動産の性質やトラブルの傾向が大きく違います。

相続登記は「香川県全体」ではなく、「その市町村の特徴」を意識することが重要です。

【2026年版】相続登記を放置するとどうなる?香川県で実際に多い5つのトラブル

相続登記の放置は、時間が経つほど問題が大きくなります。

香川県でも「そのうちやろう」と後回しにした結果、売れない・話がまとまらない・手続きできないという深刻な相談が急増しています。

相続登記は、放置したこと自体が最大のリスクです。