【2026年3月28日開催】三幸まつり|高松市で子ども食事無料イベント(フードリボン活動)

高松市で開催される地域イベント

**「三幸まつり」**のご案内です。

令和6年4月1日より、相続登記が義務化されますが、相続税対策として一般的だった「暦年贈与」と「相続時精算課税」について、令和6年1月1日より、大きく変わるそうです。同じ「110万円」というキーワードでも、制度が全く異なってきます。令和6年1月1日より先日、セミナーで伺った内容についてまとめてみました。詳しい内容につきましては、税理士にご確認ください。アイリスでは、香川県内の方を対象に、相続税無料相談会へのご案内をしております。ぜひご利用ください。

目次

1.暦年贈与と相続時精算課税

2.令和6年1月1日以降何が変わるのか

3.同じ「110万円控除」だが、意味が異なる

4.まとめ

1.暦年贈与と相続時精算課税(令和5年12月31日までの取り扱い)

暦年贈与(れきねんぞうよ)とは、年間贈与額から基礎控除額「110万円」を使い、相続発生時まで贈与を毎年重ねて総ぞ億財産を目減りさせていく相続税対策です。基本、贈与者、受贈者の要件はなく、誰でも使えます。現状では相続人への贈与について、相続発生前3年分の贈与は、相続財産に組み戻されます。

相続時精算課税(そうぞくじせいさんかぜい)とは、60歳以上の父母や祖父母から18歳以上の子や孫に財産を贈与した場合、贈与者の生涯において2500万円を特別控除として、相続発生時にこの2500万円を相続財産に全額組み込む仕組みの制度です。特徴として、この暦年贈与精算課税制度を選択した場合、税務署への届出が生じ、暦年贈与との併用は禁止されていますので、途中で暦年贈与に変更できなくなります。

上記を見てわかるように、今までは圧倒的に暦年贈与の利用が一般的でした。なぜなら、暦年贈与制度は、毎年の控除額110万円は、組み戻される財産以外は控除されたままの状態となるためです。相続時精算課税は、2500万円の枠で使った額がそのまま組み戻されますので、暦年贈与制度の利用が多かったのもうなづけます。

2.令和6年1月1日以降何が変わるのか

ところが、令和6年1月1日より、暦年贈与・相続時精算課税の取り扱いが変わります。

改正される内容は、以下の通りです。

①暦年贈与制度

暦年贈与制度の内容自体は変わらないのですが、組み戻される期間が、現状の3年から7年に拡大いたします。何が問題なのかと言いますと、今まで相続税対策で、毎年少しづつ暦年贈与制度を使い、財産を目減りさせることで相続税っ対策としていたましたが、期間が拡大したことで贈与期間が短いと、対策した財産全てが相続財産に組み入れられてしまう点です。対策を始めてから7年以上かけないと、意味がなくなってしまうというわけです。

➁相続時精算課税

(令和5年12月31日までに計算式)

{(受贈財産の価額)-(特別控除額2500万円※生涯通算)}×税率

(令和6年1月1日以降の計算式)

{(受贈財産の価額)-(毎年基礎控除110万円)

―(特別控除額2500万円※生涯通算)}×税率

新しい相続時精算課税制度を選択した場合、毎年の基礎控除110万円分が相続税対策として効力が出てくるというものになっています。

※ただし、現状ではその取扱いは明確ではありません。今後、通達等で取り扱いが明確になってくると思われますので、本制度をご利用の際は、税理士に事前に確認をするようにしてください。

3.同じ「110万円控除」だが、意味が異なる

キーワードとして「110万円の基礎控除」とありますが、暦年贈与でも、相続時精算課税制度でも出てきます。単純に、110万円の基礎控除を使って相続税対策と言っても、どちらの制度のものか理解していないと、効果が出ないということも考えられます。

セミナーの中で講師の方が言っていたのが、「同じ110万円の控除でも、7年以上生きないと使えない暦年贈与制度の110万円控除と、節税効果抜群の相続時精算課税制度の110万円控除」という表現をされていました。

また、講師からの注意事項として、税務署は暦年贈与制度を廃止したいと考えており、相続時精算課税制度への移行を促している傾向が見受けられますが、今後、今の暦年贈与制度のように大きく変更される可能性もあり得るとのこと。ご存知の通り相続時精算課税制度は一端選択してしまうと、暦年贈与制度は利用できなくなりますので、慎重に判断をする必要があるとのことです。

4.まとめ

(まとめ画像)

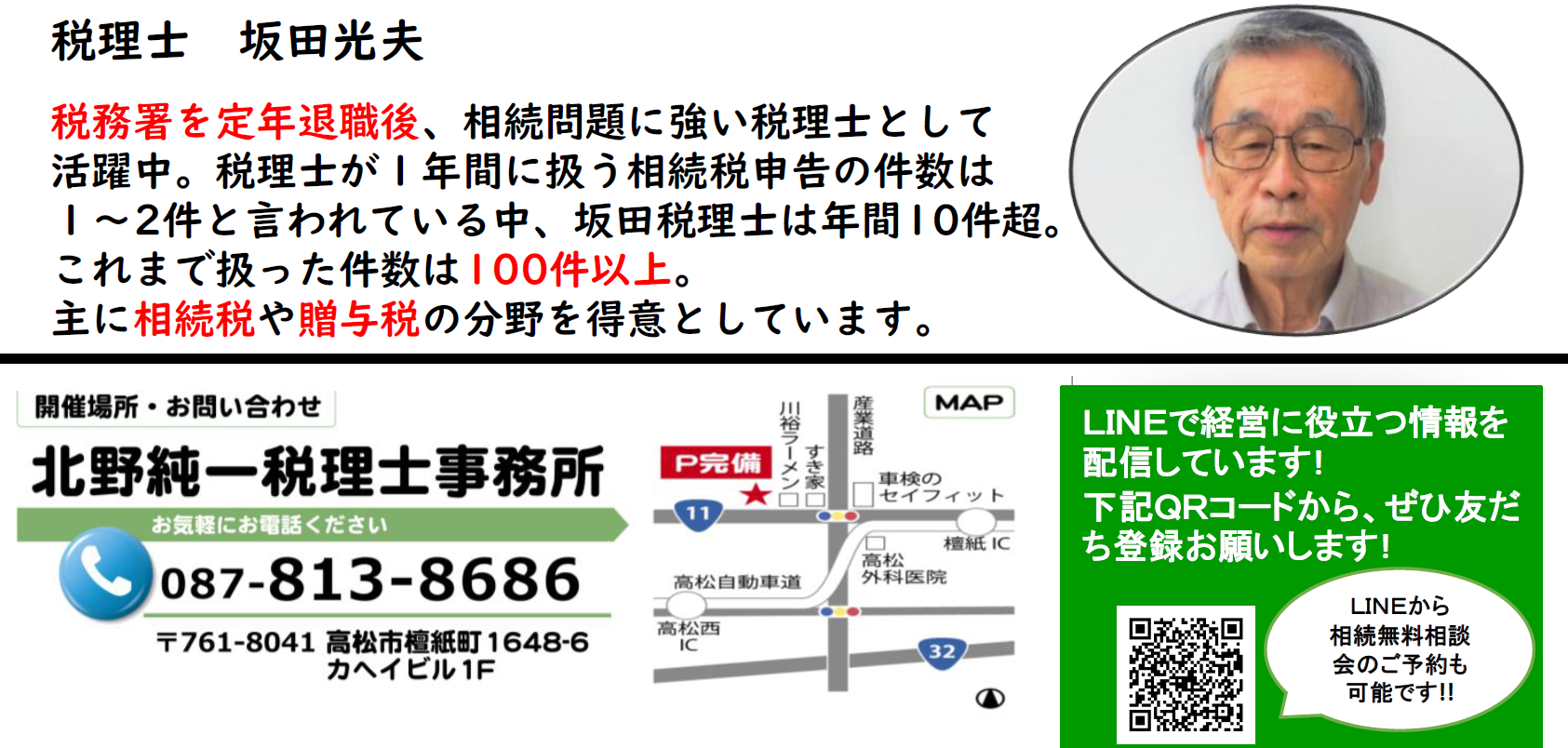

アイリスでは、「無料相続税相談会」「無料相続法律相談会」を定期的に実施しており、ご予約のご紹介をしております。アイリスでも無料相談会は随時実施していますが、税務に関しましては、定期開催の無料相談会への予約をしていただくことになります。

定期開催の無料相談会の会場は、高松市檀紙町1648-6カヘイビル1階 北野純一税理士事務所(予約電話087-813-8686)となっております。

(場所の画像)

開催日程予定は

R5年11月22日(水)

R5年12月20日(水)

R6年1月17日 (水)

R6年2月14日 (水)

R6年3月21日 (木)

R6年4月17日 (水)

R6年5月22日 (水)

R6年6月19日 (水)

R6年7月17日 (水)

R6年8月21日 (水)

R6年9月18日 (水)

R6年10月23日(水)

R6年11月20日(水)

R6年12月18日(水)

となっております。ぜひ、ご利用ください。

高松市で開催される地域イベント

**「三幸まつり」**のご案内です。

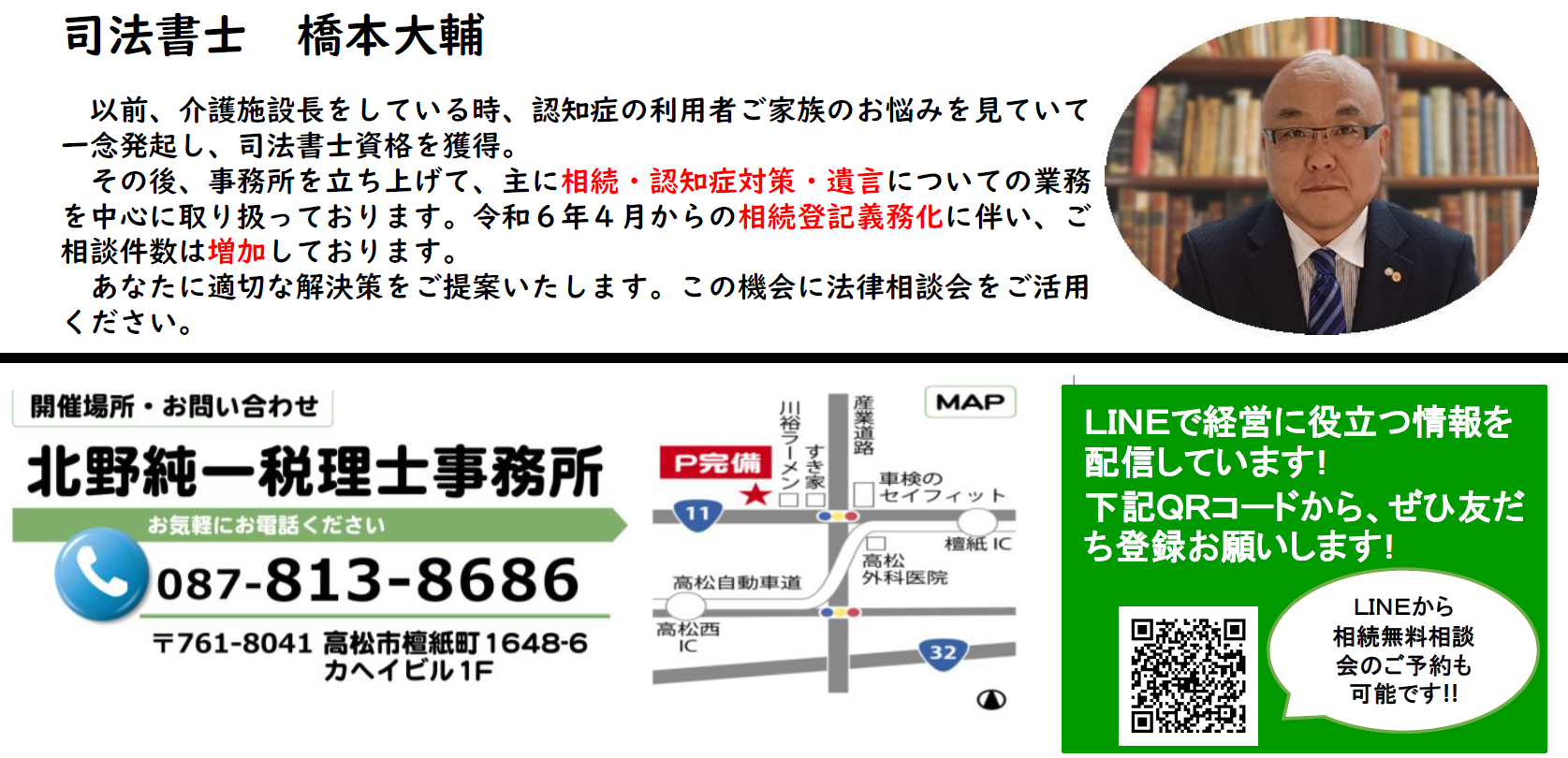

相続の相談でいちばん多い失敗は、

「税理士に行ったら登記の話ができず、司法書士に行ったら税金が分からない」ことです。

司法書士試験において、記憶の定着は"時間"ではなく"回数"で決まります。

どれだけ時間をかけても、思い出す訓練をしなければ記憶は長続きしません。

本記事では、年明けから直前期にかけて「一週間で全科目を回す」ためのスケジュール設計と、朝夜の使い分け、復習タイミングの最適化方法を詳しく解説します。

橋本式「回す学習法」を形にする最終ステップです。

香川県でも「うちは大丈夫」と思っていたご家庭が、

遺言書がないことで手続停止や家族対立に発展するケースは珍しくありません。