相続の相談でいちばん多い失敗は、

「税理士に行ったら登記の話ができず、司法書士に行ったら税金が分からない」ことです。

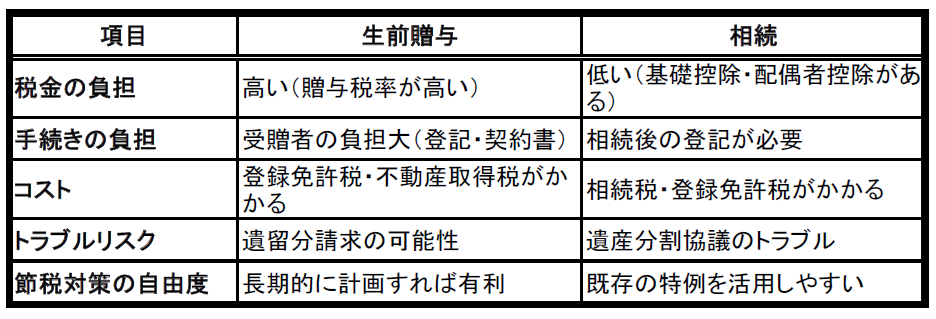

(論点)生前贈与 vs. 相続:どちらが得か?

生前贈与と相続は、財産を次世代に引き継ぐ方法としてどちらも有効ですが、税負担や手続きの面で違いがあります。それぞれのメリット・デメリットを比較し、どちらが「得」かを考えます。

(目次)

1. 税制面の比較

2. コスト面の比較

3. トラブルリスクの比較

4. どちらが得か?

結論

1. 税制面の比較

(1) 贈与税 vs. 相続税

- 生前贈与

- 贈与税は累進課税で税率が高い(10%〜55%)。

- 年間110万円までなら基礎控除があり、非課税で贈与できる。

- 2024年から**「相続前3年以内の贈与」が「相続前7年以内の贈与」**に拡大し、相続財産に加算される範囲が広がったため、短期的な贈与の節税効果が薄れた。

- 特例贈与(住宅取得資金、教育資金、結婚・子育て資金など)を活用すると税負担が軽くなる。

- 相続

- 相続税の基礎控除額は 3,000万円 +(600万円 × 法定相続人の数) と大きい。

- 相続税の税率も累進課税(10%〜55%)だが、控除の影響で相対的に贈与税より負担が少ない場合が多い。

- 配偶者は1億6,000万円または法定相続分まで相続税が非課税(配偶者控除)。

- 小規模宅地の特例(最大80%評価減)を活用すれば、不動産相続時の評価額を大きく下げられる。

2. コスト面の比較

- 生前贈与

- 贈与契約書の作成費用がかかる。

- 登録免許税や不動産取得税がかかる(不動産を贈与する場合)。

- 受贈者(もらう側)が税負担をするため、資金の準備が必要。

- 相続

- 相続発生後の申告・登記費用がかかる。

- 不動産取得税はかからないが、登録免許税は必要(ただし贈与より安い)。

- 遺産分割協議が必要になる場合があり、手続きが煩雑になることも。

3. トラブルリスクの比較

- 生前贈与

- 他の相続人との不公平感が生まれやすい(特に遺留分減殺請求の対象になった場合)。

- 受贈者の財産管理能力が問われる(贈与した財産を無駄遣いされる可能性)。

- 認知症発症後の贈与は無効になる可能性がある(意思能力が必要)。

- 相続

- 遺産分割争いが起こりやすい(遺言がない場合、相続人同士の話し合いが難航することがある)。

- 遺言書を作成することである程度コントロール可能(遺留分対策も含め)。

- 家族関係が悪化していると、スムーズに分割できないリスク。

4. どちらが得か?

結論

- 税負担だけを考えるなら相続のほうが有利(特に小規模宅地の特例や配偶者控除を活用できる場合)。

- 時間をかけて計画的に贈与を行えば節税できる(毎年110万円ずつの贈与や特例贈与を活用)。

- 財産のコントロールを考えるなら生前贈与も有効(相続争いを避けるために事前に渡す)。

最適な方法は、財産の種類・家族構成・税制改正の影響を考慮して決めるべきです。

最新のブログ記事

【第5回】 繰り返しが記憶を支える ― 回すスケジュールの立て方

司法書士試験において、記憶の定着は"時間"ではなく"回数"で決まります。

どれだけ時間をかけても、思い出す訓練をしなければ記憶は長続きしません。

本記事では、年明けから直前期にかけて「一週間で全科目を回す」ためのスケジュール設計と、朝夜の使い分け、復習タイミングの最適化方法を詳しく解説します。

橋本式「回す学習法」を形にする最終ステップです。

嫌われることは、人生の失敗ではない ― 50歳で司法書士を目指して気づいた「人間関係の真実」

多くの人は「嫌われること」を極端に恐れます。しかし50歳を過ぎ、司法書士試験という人生最大の挑戦をした私は、嫌われることはほとんど問題ではないと気づきました。むしろ、人の目を気にして自分の人生を止めることのほうが、はるかに大きな損失だったのです。挑戦すると人は離れ、否定され、時には傷つけられます。ですがそれは、あなたが間違っている証拠ではなく、「本気で生き始めた証拠」なのです。

ここまで4回の記事で、

**「不動産 × 認知症 × 義務化」**がどれほど危険かをお伝えしてきました。

しかし本当に大切なのは、あなたの家が今どの状態なのかです。

結論から言えば、ひとつでも危険サインがあれば、すでに対策が必要な段階です。

このチェックリストで、あなたの不動産が「守られているか」「爆弾になりかけているか」を確認してください。