【香川県にお住まいの方へ】専門家の連携で“納得と安心”を|相続手続きに不安なあなたへ

香川県で相続の相談先に迷っている方へ。相続登記や相続税の手続きなど、複雑な悩みを抱える前に「司法書士×税理士」の専門家が無料でご相談に応じます。香川県 高松市にて、毎月第3水曜開催・90分枠でじっくりと対応。

遺言書の相談内容、遺産分割協議でしばしば出てくる「遺留分」。いったい誰が主張でき、どのように具体的な遺留分の価額を算出するのかを解説していきます。

目次

1.遺留分とは

2.遺留分を主張できる相続人とは

3.遺留分の割合

4.遺留分の算定

5.遺留分侵害額の算定

6.まとめ

1.遺留分とは

遺留分(いりゅうぶん)とは、一定の相続人に対して、遺言によっても奪うことのできない遺産の一定割合の留保分のことをいいます。

遺言書を作成すれば、法定相続人以外の人に全財産を遺贈することもできます。しかし、それでは残された家族が住む家を失い、生活もできなくなるという事態も起こり得ます。

こうした、あまりにも相続人に不利益な事態を防ぐため、民法では、遺産の一定割合の取得を相続人に保証する「遺留分(いりゅうぶん)」という制度が規定されています。

2.遺留分を主張できる相続人とは

兄弟姉妹以外の相続人、すなわち、①子(代襲相続を含む)、➁直系尊属(両親又は祖父母など)、③配偶者です。(民法1042条第1項)

包括受遺者及び、相続欠格・排除・相続放棄により相続権を失った者は、相続人ではないので、遺留分の主張はできません。

3.遺留分の割合

①総体的遺留分として

(1)直系尊属のみが相続人の場合、被相続人の財産の3分の1(民法1042条第1項第1号)

(2)その他の場合、被相続人の財産の2分の1(民法1042条第1項第2号)

➁個別的遺留分とは

遺留分権利者が2人以上いる場合、各人の遺留分を個別的遺留分と呼び、その算定方法は民法1042条第2項が準用する民法900条及び901条の法定相続分になります。

小難しく書いておりますが、①は全体に適用する遺留分割合で、➁が実際、各相続人が主張できる遺留分の割合(法定相続分×総体的遺留分割合)になります。つまり、実務で必要なのは➁になります。

(事例)もし、配偶者と子供2人のうち長男が遺留分を主張する場合、①総体的遺留分は2分の1となります。そして長男の法定相続分は4分の1となるので2分の1×4分の1で8分の1が長男の遺留分になります。

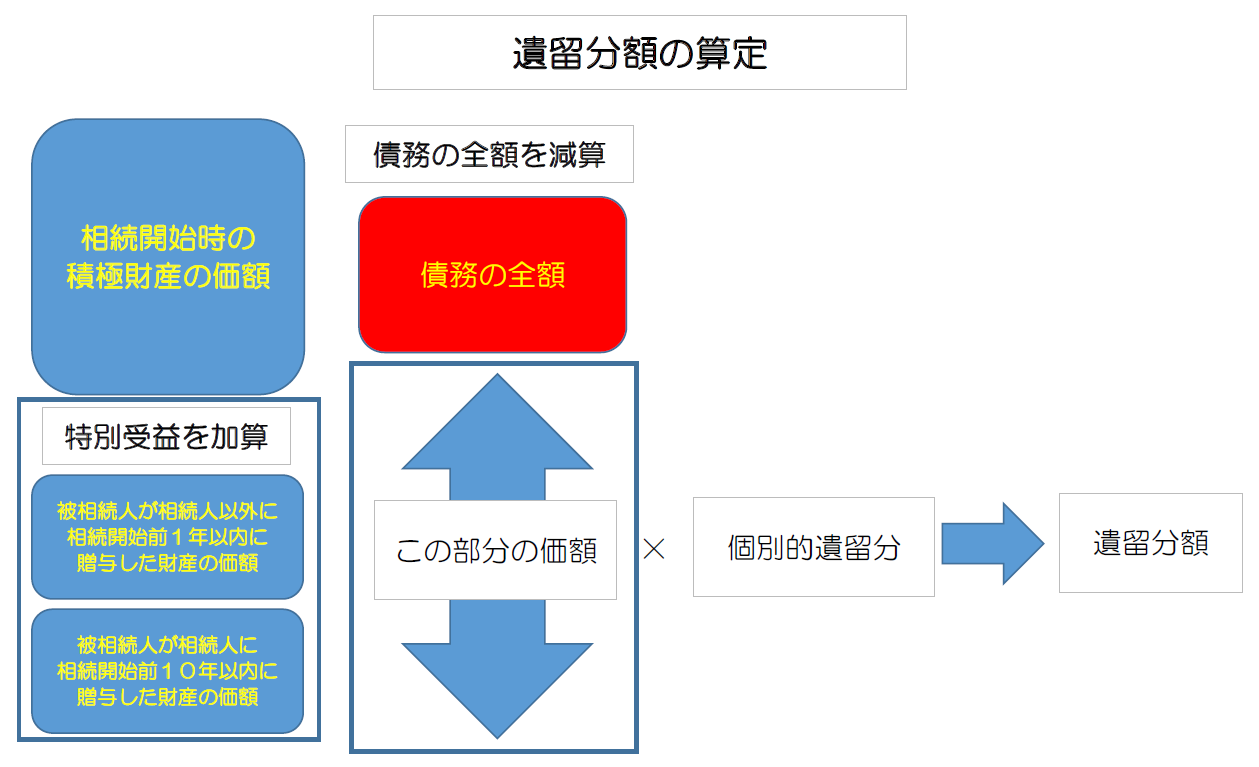

4.遺留分の算定

被相続人が相続開始時に有していた積極財産(不動産、預貯金、動産など)の価格を確定します。

次に加算をすべき項目があります。いわゆる「特別受益」と呼ばれる財産で

(1)相続人以外の者が被相続人から相続開始前1年以内に贈与で受け取った財産

(2)相続人が被相続人から相続開始前10年以内に贈与で受け取った財産

※もし、贈与者・受贈者双方が遺留分権利者に損害を与えることを知ってなされた場合には、期間制限がなくなることに注意が必要です。

具体的に「贈与者・受贈者双方が遺留分権利者に損害を与えることを知ってなされた場合」とは、贈与者に収入がないにもかかわらず多額の財産を贈与する行為などが挙げられます。遺留分対策をする場合には注意が必要です。

※遺留分対策として、相続放棄を利用するケースがあるのも、この特別受益の期間を相続人ではなくなることで、特別受益の算入の期間を10年から1年に短縮できる点にあります。当然こちらも、遺留分権利者を害する行為としてなされたと判断された場合、期間制限はなくなりますので、注意が必要です。

5.遺留分侵害額の算定

遺留分の侵害額の計算

遺留分額から

①減算対象項目

㋐遺留分権利者が受けた特別受益の価額

㋑遺留分権利者が取得すべき遺産の価額

➁加算対象項目

遺留分権利者が承継する債務の額

を調整することで、遺留分侵害額の算定ができ、これが遺留分侵害額請求権の額となります。

※遺留分権利者が実際に受けた特別受益と遺産については減算し、引き受けた債務については加算とします。

債務を加算すると言われると、遺留分額の算定と逆になっており、なにかこう抵抗感がありますが、遺留分権利者の立場で見ると、自信がもらったものは減算して、負担したものは加算すると考えれば、納得がいくと思います。

6.まとめ

今回は、遺留分について、遺留分を主張できる者と、遺留分の算定方法について解説をいたしました。

相続開始前では、相続後相続人間で争いが起こらないようにするために「遺留分を侵害しない額」までの生前贈与や、この額を想定した遺産分割を記した遺言書の作成などの手法が考えられます。

相続開始後では、遺産分割協議の際に「遺留分侵害額請求」がなされる場合があります。民法改正により、不動産などの分割など行わなくても、金銭によりその額を支払うことになります。

遺留分は相続人に残された最後の権利であるので、侵害した場合には「遺留分侵害額請求権」の行使が認められています。

専門家に相談をして、対策をしましょう。次回は、遺留分の侵害額の計算方法の解説をいたします。

アイリスでは、相続の無料法律相談を実施しております。

香川県で相続の相談先に迷っている方へ。相続登記や相続税の手続きなど、複雑な悩みを抱える前に「司法書士×税理士」の専門家が無料でご相談に応じます。香川県 高松市にて、毎月第3水曜開催・90分枠でじっくりと対応。

ー 相続対策は早めが肝心!無料相談会で専門家に相談しませんか? -

現在、香川県外にお住まいで、宇多津町にあるご実家の不動産について相続のことでお悩みではありませんか?2024年4月からスタートした相続登記義務化により、放置していると過料のリスクも。宇多津町に精通した香川県内の司法書士が、名義変更や遺産分割、空き家・共有名義の問題を丁寧にサポート。まずは無料相談をご利用ください。予約制で土日祝も対応可能です。

香川県小豆郡小豆島町で相続登記や空き家問題、遺産分割でお困りの方へ。司法書士が地域の特性をふまえ、登記義務化・相続手続きを丁寧にサポート。無料相談は予約制で随時受付中。県外在住の相続人にも対応可能です。