【香川県にお住まいの方へ】専門家の連携で“納得と安心”を|相続手続きに不安なあなたへ

香川県で相続の相談先に迷っている方へ。相続登記や相続税の手続きなど、複雑な悩みを抱える前に「司法書士×税理士」の専門家が無料でご相談に応じます。香川県 高松市にて、毎月第3水曜開催・90分枠でじっくりと対応。

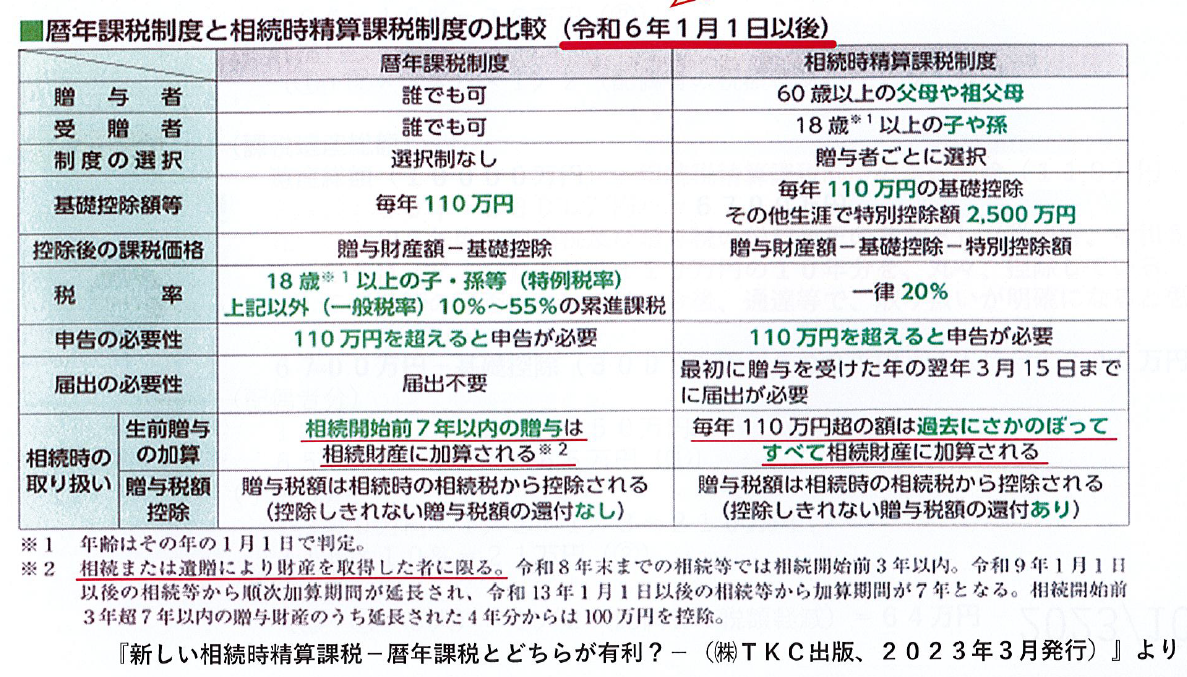

生前の相続対策として、生きている間にどなたかに財産を贈与するという方法があります。以前はよく使われていた「暦年贈与制度」ですが、令和6年1月1日よりルールが変更になり、贈与税110万円の非課税枠は利用できても、相続時に相続人に贈与していた財産について、相続財産に持ち戻しされる範囲が、従前の3年から7年に延長されました。これ以外にも注意すべき点がありますので、解説していきたいと思います。

目次

1.生前贈与の留意点

2.こんなはずじゃなかった生前贈与

3.暦年贈与制度と相続時精算課税制度

4.まとめ

1.生前贈与の留意点

財産を生きている間に、誰かに贈与することを生前贈与と言います。生前贈与は、一般の贈与と同じく贈与税の対象となります。基礎控除額は110万円ですが、これを超えると贈与税がかかります。相続税と比較すると、控除額については、相続税の場合、「3000万円+600万円×法定相続人の人数」となりますので、贈与税の控除額110万円とは比較にならないほど大きく控除額が設定されています。また、不動産の名義変更のための税金である「登録免許税」は、贈与の場合1000分の20ですが、相続で登記をする場合1000分の4と5分の1となります。急いで、生前贈与すべきかどうかの判断はやはり必要だと思います。

贈与税も相続税も、税務署への申告が必要です。贈与税の場合、確定申告の際に届け出ることとなり、相続税の場合は、相続発生から10ケ月以内に申告をすることになります。忘れると税務署から呼び出しが来ますので、解らない場合には、税理士に相談してください。

2.こんなはずじゃなかった生前贈与

以前、「もう使わない宅地があるから、孫に贈与したい。」と相談がありましたので、固定資産税評価証明書を確認すると合計額が1000万円を超えていました。贈与税がかかる旨話をすると、「孫に迷惑はかけれないから、私が贈与税を払う。」と言っていました。税理士に相談していただきますと、贈与税に加え、贈与税を肩代わりすると、そこにも贈与税がかかってくると言われ、少し考えさせてほしいと言い、その後、それでも贈与したいということでしたので手続きをしました。

業際の関係で、司法書士だけで相談してしまいますと、税務について概略程度はお話しできるのですが、細かい内容まで相談に応じることはできません。税理士法に違反してしまうためです。アイリスでは、提携先の税理士をご紹介しております。

3.暦年贈与制度と相続時精算課税制度

暦年贈与制度の相続人への贈与について、持ち戻しの期間が3年から7年に伸びたことは既にお話をしましたが、他にも相続時精算課税制度と異なる点があります。それは、相続時精算課税制度を利用する場合には、税務署へ届出が必要となり、届け出後は暦年贈与制度を利用することはできなくなります。令和6年1月1日の変更点は相続時精算課税制度にもあり、年間控除額110万円を利用できるようになりました。こちらは、控除した場合、暦年贈与制度のように相続財産への持ち戻しがありません。詳細につきましては、比較表を以下に示します。

4.まとめ

生前贈与を検討する場合、やはりコスト面についての検討が必要です。相続で実施したほうが安くなる場合があります。また、どの制度を使えば、ご自身が考えている生前贈与として活用できるのかの判断も必要です。税金関係の相談は、司法書士は受けることができませんので、必ず税理士に相談し、手続きが発生するようなら、専門家である税理士に依頼してください。司法書士は、不動産の名義の変更の手続きはできますが、税務署への届出や申告はできません。

アイリスでは、相続関連(相続登記だけでなくその生前対策も)の無料相談を随時受け付けております。いろいろとお話を聞くために、あえて時間設定は設けておりません。ただし、予約優先となりますので、必ず事前にお電話で予約をしてください。手続きが発生するまでは、相談の費用は掛かりません。(登記の方法を教えてほしい等、ノウハウを相談事項とする方は、ご遠慮ください)

また、別事務所で「相続法律・税務無料相談会」を月1で実施しております。こちらは完全予約制になっておりますので、必ず事前に電話で予約状況を確認の上、予約を確定してください。

香川県で相続の相談先に迷っている方へ。相続登記や相続税の手続きなど、複雑な悩みを抱える前に「司法書士×税理士」の専門家が無料でご相談に応じます。香川県 高松市にて、毎月第3水曜開催・90分枠でじっくりと対応。

ー 相続対策は早めが肝心!無料相談会で専門家に相談しませんか? -

相続登記が義務化された今、「具体的にどうすればいいの?」という疑問をお持ちの方は多いはずです。

遺産分割や戸籍の取得、登記申請書の作成など、一見すると難しそうな手続きですが、流れと必要書類を正しく理解すればスムーズに進められます。

2024年の相続登記義務化で注目される「生前対策」。相続トラブルを防ぐために、遺言・贈与・不動産整理など、元気なうちにできる準備を司法書士がわかりやすく解説します。