【2026年3月28日開催】三幸まつり|高松市で子ども食事無料イベント(フードリボン活動)

高松市で開催される地域イベント

**「三幸まつり」**のご案内です。

敷地権付き区分建物(マンション)の相続について、租税特別措置法第 84 条の2の3第2項(土地につき、評価額が100万円以下の場合は非課税となる規定)の取り扱いについて、周知文が出ていましたのでお知らせいたします。マンションでの土地は、敷地権となっていますので、評価額を専有部分の割合に応じて、登録免許税を計算することになります。

目次

1.敷地権付き区分建物とは

2.敷地権の評価額の出し方

3.今回の周知分について

4.まとめ

1.敷地権付き区分建物とは

敷地権付き区分建物(しきちけんつきくぶんたてもの)は、日本の不動産取引や建築に関連する用語の一つです。以下に、それぞれの要素について説明します。

①敷地権(しきちけん):

敷地権とは、土地の使用や収益権を指すものです。通常、土地所有権は永続的である一方で、敷地権は期間を定めた権利です。敷地権を持つ者は、一定の期間内で土地を利用する権利を有します。期間が終了すると、権利は消滅します。

➁区分建物(くぶんたてもの):

区分建物とは、マンションやアパートなどの共同住宅や施設を指します。複数の住戸や区画に分かれており、それぞれが独立して所有されることが一般的です。区分建物では、建物全体が共有されつつも、各住戸や区画が別々に所有され、管理されます。

したがって、「敷地権付き区分建物」は、土地の使用権(敷地権)が建物と一体となって取引される形態を指します。具体的には、土地の所有者が敷地権を切り離して他者に譲渡し、その土地に建てられた区分建物の各部分(住戸や区画)が別々に所有されます。この構造により、土地と建物が分離された取引が可能となります。

敷地権付き区分建物は、特に都市部や土地が限られている地域で見られる形態であり、土地所有者が土地を有効活用する一方で、建物の所有者が区画ごとに独立して利用できるというメリットがあります。

2.敷地権の評価額の出し方

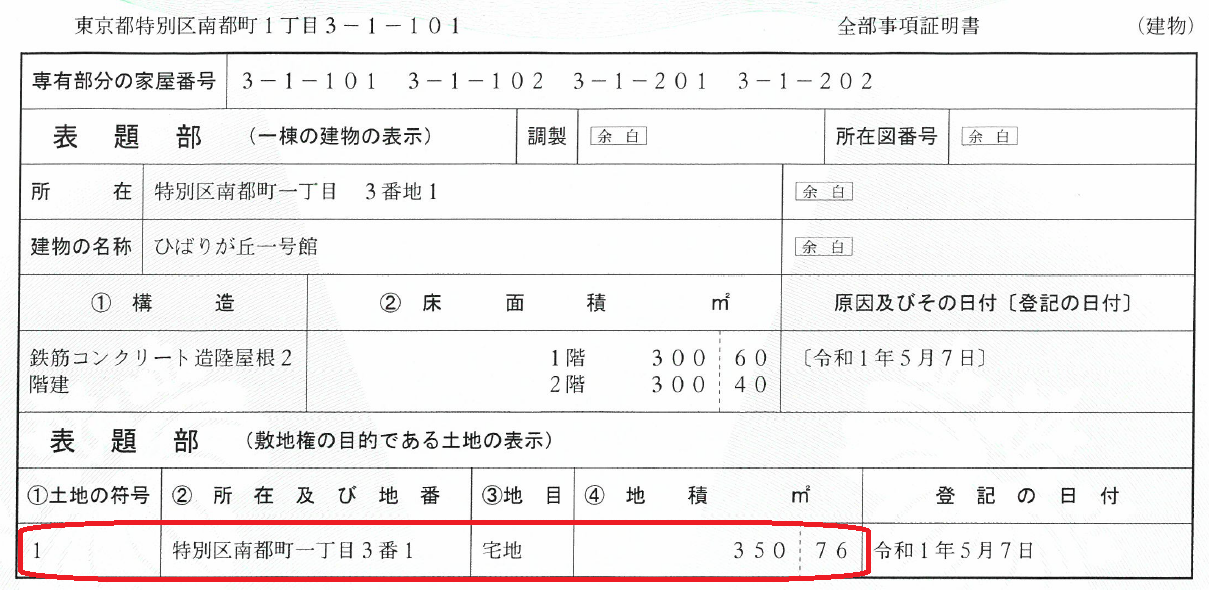

まずは、登記簿謄本を見てみましょう。「一棟の建物の表示」から、「敷地権の目的である土地の表示」で地積を確認します。

(画像)

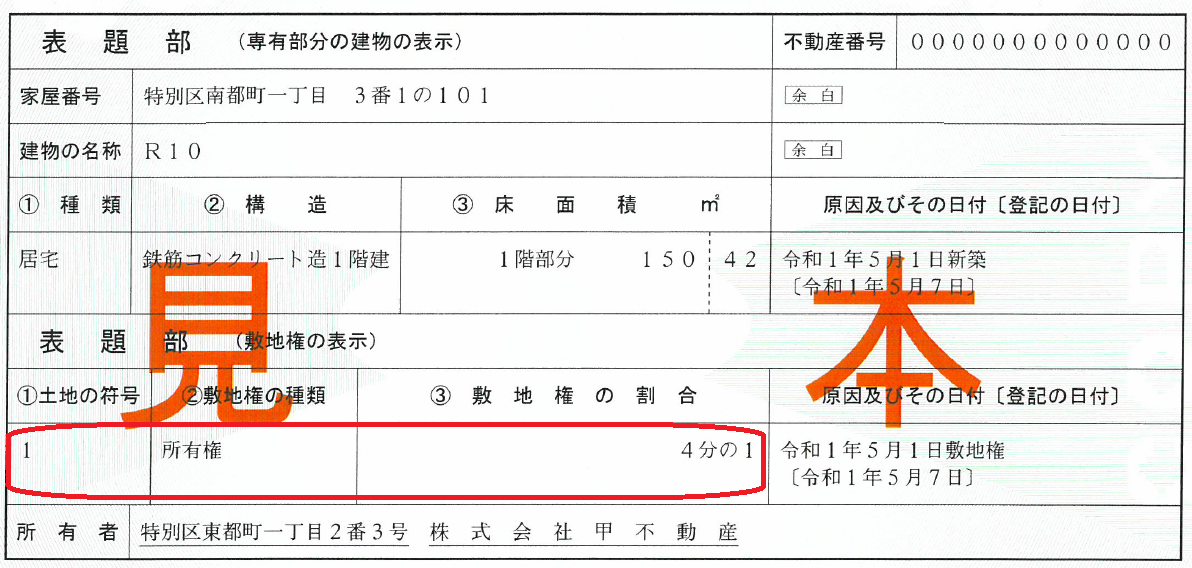

さらに、「専有部分の建物の表示」から、「敷地権の表示」から、その割合(例の場合だと4分の1)を確認します。

(画像)

「固定資産税評価証明書」もしくは、「納税通知書の課税明細」に記載されている価格を確認します。今回仮に、評価額が「100万円」だったとします。「敷地権の表示」から、その割合は4分の1ですので、100万円に4分の1を乗じて、その敷地権の評価額は、25万円となります。租税特別措置法第 84 条の2の3第2項(土地につき、評価額が100万円以下の場合は非課税となる規定)なので、非課税となります。

3.今回の周知文について

例えば敷地権が2筆以上にわたって存在する場合には、評価額につき、租税特別措置法第 84 条の2の3第2項の適用を個々で判断するのか、まとめて判断するのかという部分が、少し曖昧になっていますので、この点を法務省民事局民事第二課から国税庁に照会をかけた回答が以下の引用文です。

「複数の敷地権付き区分建物について、相続による所有権の移転の登記を一の申請情報により申請する場合において、敷地権付き区分建物の敷地権の目的たる土地に同一の土地があるとき(被相続人が敷地権付き区分建物A及びB(敷地権の目的はいずれも土地C及びD)の所有権の登記名義人となっているケース)の非課税措置の適用の可否を判断するに当たっての課税標準たる不動産の価額については、敷地権の地権の持分の割合を個別に乗じて得た金額(上記の例で、Aに係るCを目的とした敷地権の価額、Aに係るDを目的とした敷地権の価額、Bに係るCを目的とした敷地権の価額及びBに係るDを目的とした敷地権の価額を個別に算出した金額)を課税標準たる不動産の価額として、それぞれ非課税措置の適用があるかどうか(100 万円以下であるか)を判断するのが相当である。」(引用終わり)

4.まとめ

敷地権付き区分建物(マンション)に係る租税特別措置法第 84 条の2の3第2項の「課税標準たる不動産の価額」の取扱いについて、敷地権1つ1つの評価額で非課税の判断をするということでした。

高松市で開催される地域イベント

**「三幸まつり」**のご案内です。

相続の相談でいちばん多い失敗は、

「税理士に行ったら登記の話ができず、司法書士に行ったら税金が分からない」ことです。

司法書士試験において、記憶の定着は"時間"ではなく"回数"で決まります。

どれだけ時間をかけても、思い出す訓練をしなければ記憶は長続きしません。

本記事では、年明けから直前期にかけて「一週間で全科目を回す」ためのスケジュール設計と、朝夜の使い分け、復習タイミングの最適化方法を詳しく解説します。

橋本式「回す学習法」を形にする最終ステップです。

香川県でも「うちは大丈夫」と思っていたご家庭が、

遺言書がないことで手続停止や家族対立に発展するケースは珍しくありません。